Nel primo semestre del 2025, il mercato promozionale a volantino del Pet Food per cani e gatti è dominato da un deciso e generalizzato aumento dei prezzi a doppia cifra, una dinamica che sta rimescolando le gerarchie di visibilità tra i produttori. Questo incremento, ben al di sopra del tasso di inflazione, segnala una precisa strategia di aziende e retailer volta a incrementare la profittabilità, presumibilmente a fronte di volumi di vendita stabili.

Questo scenario ha innescato un’intensa competizione per lo spazio promozionale:

- leader promozionali, come Private Label e Nestlé, pur conservando una quota cumulativa di circa il 50%, hanno ridotto la loro visibilità sui volantini.

- challenger, in particolare Mars, hanno immediatamente approfittato di questo spazio, aumentando la loro presenza. Si distingue inoltre la forte crescita di Hill’s Pet Nutrition, che ha quasi raddoppiato la sua quota di visibilità in dodici mesi.

Il contesto generale rimane dinamico, con un aumento di quasi l’8% delle referenze uniche promosse rispetto al 2024, per un totale di quasi 10.000 prodotti unici presenti in oltre 13.500 promozioni. I canali Pet Specialist e Supermarket si confermano centrali, rappresentando cumulativamente oltre il 70% delle promozioni totali del settore.

Ma vediamo nel dettaglio l’analisi: le categorie di prodotto prese in considerazione sono PET Food Cani e Gatti (Secco, Umido, Snack\Biscotti), nel primo semestre 2025 rispetto al primo semestre 2024, nel canale PET (Pet specialist, Supermarket, Discount, Superette, Drug Specialists, Ipermarket, Cash and Carry).

Più di 4.000 campagne Flyer, oltre 13.500 promozioni, per una presenza di quasi 10.000 referenze uniche, questo è il panorama delle promozioni a volantino in Italia nei primi sei mesi del 2025 per il PET Food (Secco, Umido, Snack\Biscotti) per Cani e Gatti. La maggiore presenza di promozioni per i segmenti PET Food è rilevata nei Canali PET Specialist e Supermarket che cumulativamente rappresentano oltre il 70% del totale promozioni, il restante 30% è suddiviso fra Discount, Superette, Drug Specialists, Ipermarket e Cash and Carry. Ma come si sta evolvendo lo scenario promozionale Flyer PET Food per Cani e Gatti nel primo semestre 2025 in assoluto e in relazione allo stesso periodo del 2024? Quante e quali sono le proposte promozionali per i vari segmenti? Quale visibilità? Quali Produttori stanno aumentando\diminuendo la loro visibilità sui Flyer? E i prezzi?

L’incremento delle Referenze Uniche nel Pet Food Cani e Gatti

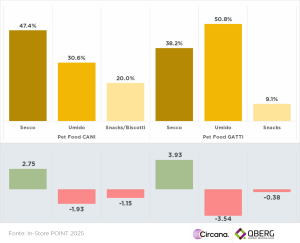

Il numero di referenze uniche promozionate è sicuramente aumentato (adesso sono quasi 10.000, un anno fa erano poco più di 9.000, con un circa +8,0% anno su anno). Tuttavia, questo incremento, non è stato omogeneamente diviso fra i diversi segmenti di Pet Food per Cane e Gatto (Secco, Umido, Snacks\ Biscotti). QBerg evidenzia come nell’H1 2025 vs lo stesso periodo del 2024 sia aumentata la visibilità del solo segmento Secco del Pet Food per Cani o Gatti (circa del +3,2%). Gli Altri segmenti hanno registrato delle contrazioni:

- più marcate per l’Umido -1,9% del Pet Food Cani e -3,5 per Gatti, anche se quest’ultimo resta comunque leader di Visibilità con oltre il 50% dello spazio promozionale visibile;

- meno marcate (circa del -0,7%) per Snack\Biscotti.

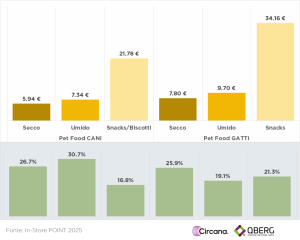

Il ruolo degli Snack: bassa visibilità, altissima marginalità

Un’analisi più attenta merita il segmento Snack/Biscotti. Pur avendo una visibilità a volantino contenuta e in lieve calo (circa -0,7%) , questo segmento presenta prezzi medi al chilo astronomici (€21,78 per cani, €34,16 per gatti), anch’essi in forte crescita (+20%). Questo indica che gli snack non vengono usati come prodotti “civetta” per attirare clienti con promozioni aggressive, ma funzionano piuttosto come referenze ad altissima marginalità. Il loro ruolo strategico nel volantino non è tanto quello di generare traffico, quanto di aumentare il valore dello scontrino e la redditività complessiva della categoria Pet Food.

I prezzi aumentano a doppia cifra

I prezzi medi promozionali a volume (€\Kg) del PET Food per Cani e Gatti sono in crescita ben oltre il tasso di inflazione (2%) facendo registrare incrementi a doppia cifra in tutti i sei segmenti analizzati nell’H1 2025 rispetto allo stesso semestre del 2024:

- del +26% per il Cibo secco per Cani o Gatti;

- ancora più elevato l’aumento per il Cibo Umido per Cani (+30,7%) mentre quello per Gatti arriva a un prezzo medio promozionale €\Kg 9,70 (+19,1%);

- del +20% l’incremento medio dei prezzi promozionali per Snacks\Biscotti sia per Cani che per Gatti. Il prezzo medio €\Kg di questo segmento è comunque decisamente elevato (€34,16 per i Gatti e €\Kg 21,78 per i Cani).

La doppia strategia incrociata: spinta sul Secco e recupero di margine sull’Umido

Incrociando i dati di visibilità e prezzo, emerge una chiara doppia strategia da parte di produttori e retailer. Da un lato, si sta spingendo sul Cibo Secco, l’unico segmento a cui viene data maggiore visibilità a volantino (+3,2%), ma contemporaneamente se ne aumenta il prezzo in modo aggressivo (+26%). Non si usa quindi il prezzo per guadagnare spazio, ma si punta a consolidarlo come nuovo cuore dell’offerta promozionale a un valore più alto. Dall’altro lato, si taglia la visibilità al Cibo Umido (fino a -3,5% per i gatti) ma, allo stesso tempo, se ne aumentano drasticamente i prezzi (fino a +30,7% per i cani). Questa mossa suggerisce una strategia di massimizzazione del profitto da un segmento in contrazione promozionale, puntando sulla fedeltà del consumatore per recuperare marginalità.

Le strategie promozionali sui Flyer dei Produttori Pet Food

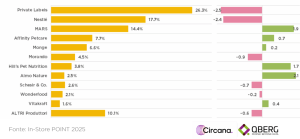

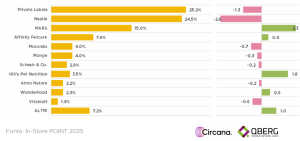

A fornire ulteriore variabilità vi è anche la Visibilità e le relative strategie promozionali messe in atto dai Produttori in questo primo semestre 2025. Uno sguardo al grafico che compara le quote di Visibilità sui Flyer dei Produttori, evidenzia come:

- i promotional leader (Private Label e Nestlè) pur conservando cumulativamente circa la metà del totale promozionato, hanno ridotto la loro visibilità di circa -2,5 punti ciascuno per ognuno dei due segmenti Cibo Cani e Cibo Gatti;

- i challenger hanno subito cercato di riempire lo spazio lasciato dai market leader (Mars +2% circa, vicina ormai al 15% di Visibilità in entrambi i segmenti Food Cane e Gatto) ed Affinity Petcare (circa +0,5%);

- stabili o con movimenti al ribasso la Visibilità per i restanti produttori meno coinvolti nei Flyer promozionali, nei quali però è importante segnalare la crescita di Wonderfood (circa +0,5) e, soprattutto, di Hill’s Pet Nutrition passato per entrambi i segmenti da circa 1,7% a circa 3,5% di quota di visibilità in dodici mesi;

- in decisa crescita (+1,5% per entrambi i segmenti cane e Gatto) anche le promozioni della cinquantina di Altri Produttori che hanno raggiunto (e nel caso del Pet Food per Cani superato) il 10% di visibilità sui Flyer nell’H1 2025.

Due velocità di crescita: l’assalto dei Grandi Challenger e la spinta dei Premium

La crescita degli sfidanti non è omogenea, ma si muove su due binari strategici distinti. Da un lato, abbiamo un grande player come Mars, che con una crescita di circa +2 punti percentuali si avvicina al 15% di quota in entrambi i segmenti, lanciando un assalto diretto alla leadership di Nestlé e Private Label. Dall’altro lato, osserviamo l’impressionante exploit di Hill’s Pet Nutrition, un brand a posizionamento premium/specialistico, che quasi raddoppia la propria visibilità passando da circa 1,7% a 3,5%. Questo non è solo un cambio di quote, ma segnala una “premiumizzazione” del canale promozionale stesso, indicando che anche il volantino diventa un’arena per brand ad alto valore che cercano di raggiungere un pubblico più ampio.

Conclusioni: nuove regole per un mercato in trasformazione

L’analisi del mercato promozionale a volantino per il Pet Food nel primo semestre 2025 non descrive un settore semplicemente dinamico, ma una fase di profonda trasformazione strategica. Questa è guidata da una doppia e potente pressione: da un lato, un incremento dei prezzi a volume a doppia cifra in tutti i segmenti analizzati, spinto da una chiara necessità di recuperare marginalità da parte di produttori e retailer. Dall’altro, una ridefinizione netta delle gerarchie di visibilità, con i leader promozionali (Private Label e Nestlé) che, pur conservando quasi metà dello spazio, hanno ridotto la loro presenza, lasciando campo aperto all’avanzata aggressiva dei challenger come Mars e a crescite notevoli come quella di Hill’s Pet Nutrition.

Questo scenario non mette in discussione solo le strategie di visibilità, ma il modello promozionale stesso. L’uso della leva del prezzo diventerà l’elemento determinante per rimodellare il posizionamento competitivo. La domanda finale, quindi, non è semplicemente se i leader come Nestlé e le Private Label resisteranno all’assalto, ma come tutti gli attori del mercato adatteranno le loro strategie per non cedere quote di mercato che, dalla visibilità sui flyer, potrebbero rapidamente trasferirsi alle vendite reali. Ignorare questi segnali significa rischiare di perdere terreno in modo irreversibile.